安定した利益を出して、株価も底堅く推移している大手通信3社(NTT、KDDI、ソフトバンク)の22年3月期決算が出そろいました。最新の業績比較、各指標、利回り、株価推移などを比較しました。

22年3月期本決算

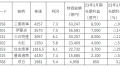

【売上】

- 各社の売上高は増収。その中でソフトバンク(以下SB)は前年比+9.3%と高くヤフー・LINEの増収寄与がありました。

- 3社の中ではNTTがダントツの売上高

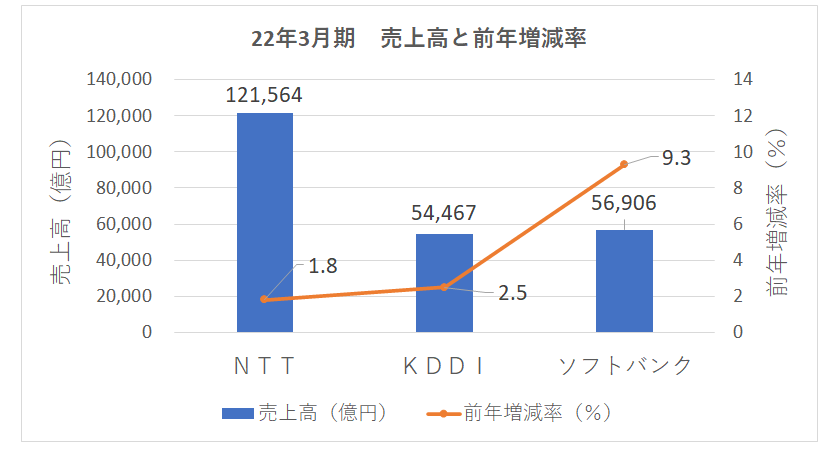

【営業利益、税引前利益、当期利益】

- 3社とも各利益は増益で着地。SBは3Qまでは減益となっていましたが、4Qで増益に転じました。

- 営業利益は前年比でNTT(+5.8%)>KDDI(+2.2%)>SB(+1.5%)

- 税引き前利益は前年比でNTT(+8.7%)>SB(+3.9%)>KDDI(+2.5%)

- 当期利益は前年比でNTT(+28.9%)>SB(+5.3%)>KDDI(+3.2%)。NTTはドコモの完全子会社化による利益の取り込みの影響もあり、大幅増益となりました。

22年3月期は各社の廉価ブランド投入影響が通期でありましたが、最終的には各社とも増益を確保しました。また、楽天モバイルが0円プランを今後廃止しますが、3社にとってはポジティブな情報と思います。

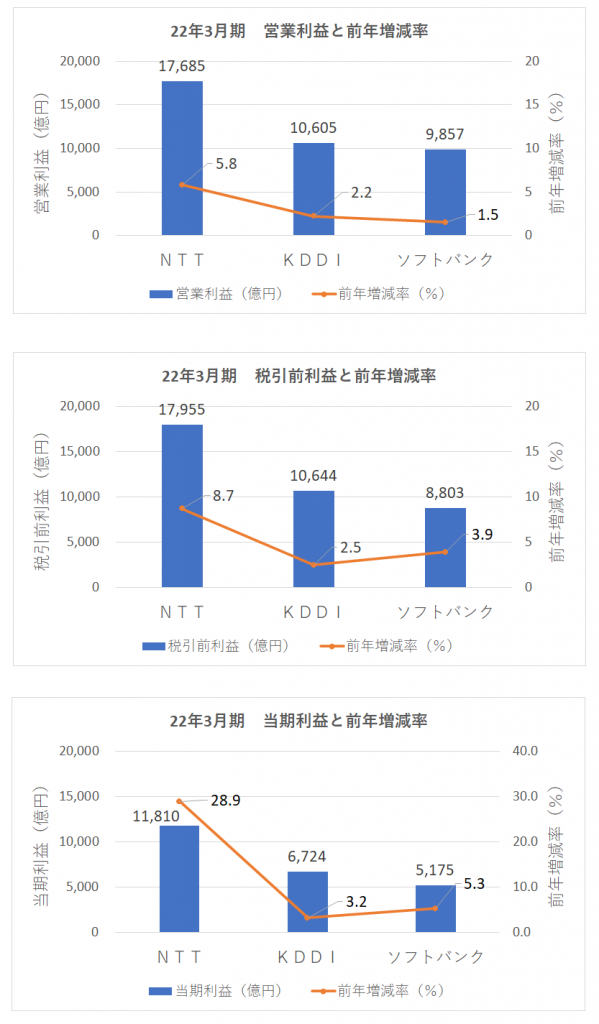

23年3月期予想(営業利益,当期利益)

3社とも微増益見通し。

- 営業利益の前年増減率はKDDI(3.7%)>NTT(2.9%)>SB(1.4%)

- 当期利益の前年増減率はSB(2.4%)>KDDI(2.3%)>NTT(0.8%)

各指標

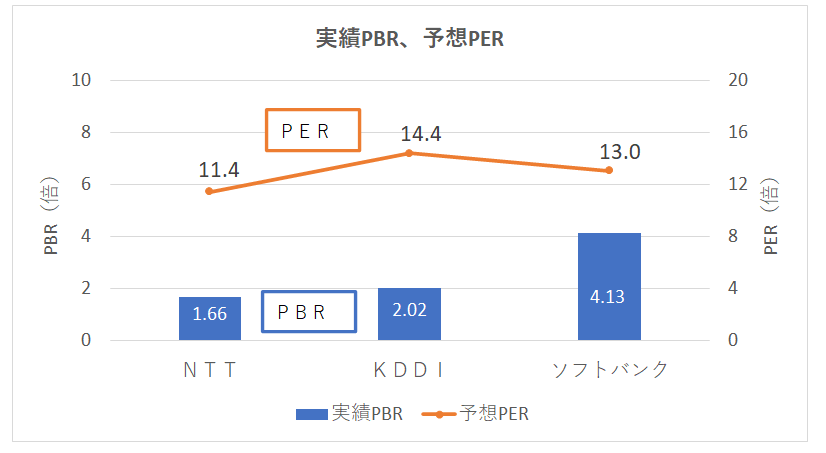

予想PER、実績PBRの数値を確認します(これらの指標のみで株価の割安割高を判断するのは難しいですが、参考になります)。また、ROE、ROAの数値も確認します。

【PER】

予想PERは、NTT 11.4倍(過去実績9.0~12.4倍)、KDDI 14.4倍(過去実績8.9~12.6倍)、SB 13倍(過去実績12.2~15.5倍)となっています。3社とも割高感はない数値です。KDDIは直近の株価が好調に推移したこともあり、実績よりやや高い数値となっています。※過去実績は四季報数値参照

【PBR】

PBRはNTT 1.66倍、KDDI 2.02倍、SB 4.13倍。SBは他の2社と比較すると負債も活用しながら財務レバレッジをきかせた事業運営をしているため、高い数値となっています。

※PER(株価収益率)=株価÷1株当たりの利益 一般的に低い方が割安とされます。

※PBR(株価純資産倍率)=株価÷1株あたりの純資産 一般的に低い方が割安とされます。

【ROE、ROA】

ROEは3社とも10%を超えており、自己資本に対して、高い収益を上げています。

ROAはNTT 5%、KDDI 6.2%、SB 4.2%。SBは有利子負債が多いこともあり、他の2社より若干低くなっています。

※ROE=純利益÷自己資本×100 ROEは自己資本に対して、どれだけ有効に利益を上げているか表す指 標で8~10%を超えるとよいとされています。

※ROA=純利益÷総資産×100 ROAは自己資本と有利子負債をあわせた総資産に対して、どれだけ有効に利益を上げているか表す指標で5%程度が目安とされています。

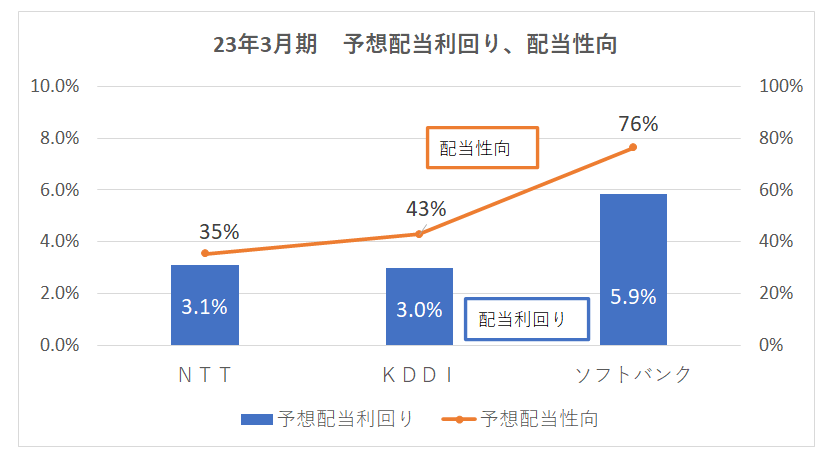

株主還元

NTTとKDDIは継続的な増配を目指しています。SBは総還元性向が85%と非常に高いです。

| 銘柄 | 株主還元方針 |

|---|---|

| NTT | 継続的な増配の実施を基本的な考えとし、自己株式取得についても機動的に実施 |

| KDDI | 配当性向40%超と利益成長に伴うEPS成長の相乗効果により持続的な増配を目指す。 機動的な自己株式取得。 |

| ソフトバンク | 純利益に対する総還元性向85%程度を目安。 機動的な自己株式取得。 |

23年3月期の配当予想はNTTが+5円増配の120円、KDDIは+10円増配の135円、SBは前期と同じで86円を発表しました。また、NTTは11期連続、KDDIは20期連続増配となりました。

配当利回りはNTTとKDDIの株価が上昇したことで若干下がりましたが、それぞれ3.1%、3%となっています。ソフトバンクは株価横ばいで配当も変わっていませんが、以前から配当利回りは非常に高く5.9%です。

株主優待

株主優待はSBは制度なし、NTTは株主になってから2回dポイントがもらえるのみです。KDDIは毎年カタログギフトが贈呈され、5年以上保有すると内容がグレードアップします。オリックスは株主優待の廃止を発表しましたが、KDDIは継続してほしいですね。

| 株主優待内容 | |

|---|---|

| NTT | 権利確定:3月末 dポイント贈呈 100株以上 2年以上3年未満 1,500ポイント 5年以上6年未満 3,000ポイント ※毎年進呈の対象となりません。同一株主番号で得られる最大ポイントは4,500 |

| KDDI | 権利確定:3月末 カタログギフト贈呈 100株以上(5年未満3,000円、5年以上5,000円) 1,000株以上(5年未満5,000円、5年以上10,000円) |

| ソフトバンク | 株主優待制度なし |

株価推移

コロナショックの前の20年の年初を起点として、上下に何パーセント変動したか比較したチャートを示します。日経平均(黒)、NTT(青)、KDDI(橙)、SB(グレー)で表しています。日経平均は22/5/18終値で+16%に対して、NTT(+41.5%)、KDDI(+39.8%)、SB(+1.5%)でした。NTTとKDDIは今年に入ってから好調に推移しています。SBは配当利回りは高いものの横ばいが続いています。

※TradingView提供のチャート

最後に

通信大手3社はボラティリティが高い最近の相場でも、底堅く推移しており、また、業績も安定していることから、長期保有に向いている銘柄と思います。自分の場合3社に投資していますが、KDDIの比率がやや多めです。KDDIは下がったところで買い増しをしようと待っていたら、なかなか下がらず、結局買い増しはできていません。今後、チャンスがあれば、追加投資も考えたいと思っています。

※2022年5月18日時点の情報です。

※このブログは特定銘柄を推奨、非推奨するものではありません。

株式投資はリスクがあるため、投資判断は自己責任でよろしくお願いいたします。