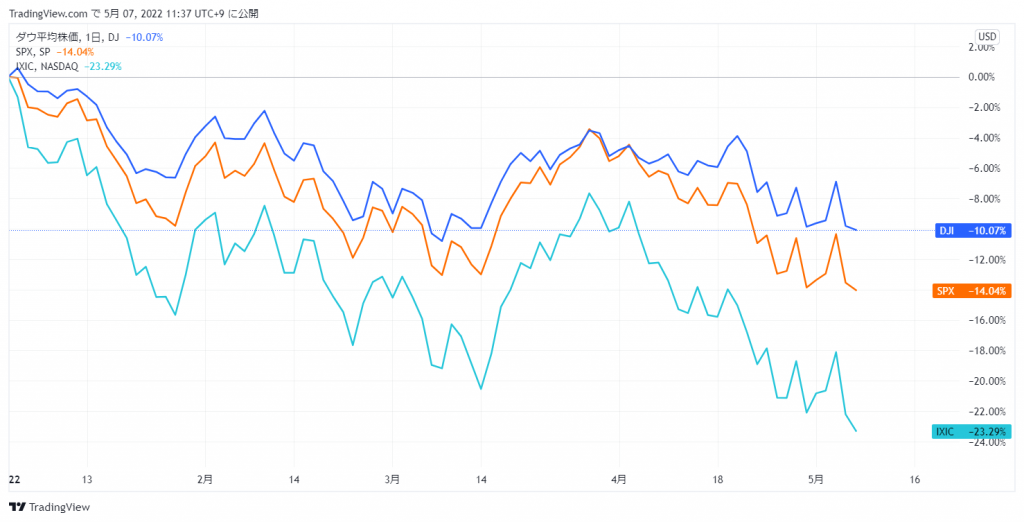

今週、国内は2営業日しかなかったこともあり、米国株のように、ボラティリティは大きくなく、先週終値比で日経平均+0.6%、TOPIX+0.9%、マザーズ-2.9%、REIT+0.9%でした。マザーズは4週連続で安くなり、4/8終値比で-15%と大きく下げています。

今週のマイPFは商社や金融系が好調なこともあり、+1.0%で引けました。

米国はボラティリティが大きい一週間でした。先週終値比で見ると、NYダウ-0.2%、S&P500-0.2%、NASDAQは-1.5%となり、5週連続で下げて終了しました。週で見るとNYダウ、S&P500は若干下げた程度で、NASDAQの下げは他の指標より大きいです。米国債長期金利の3%超えが話題になりましたが、やはり金利上昇局面でハイテクグロースは厳しいですね。

今週開催されたFOMCでは当初予想された金利上げ幅+0.5%となりましたが、6月、7月に+0.75%の利上げ可能性が低下したこともあり、市場は大幅反発しましたが、次の日には大きく下げるなど、不安定な相場が続きました。また、4月の米雇用統計が発表され非農業部門雇用者数は予想40万人程度に対し、42.8万人増と好調で、失業率も前月と同じ3.6%と低水準でした。雇用が安定していれば、FRBは今後も利上げを積極的に進めていくことが想定されますので、注目される指標となっています。

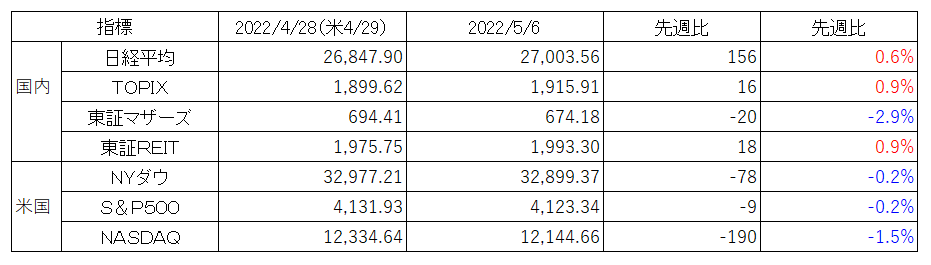

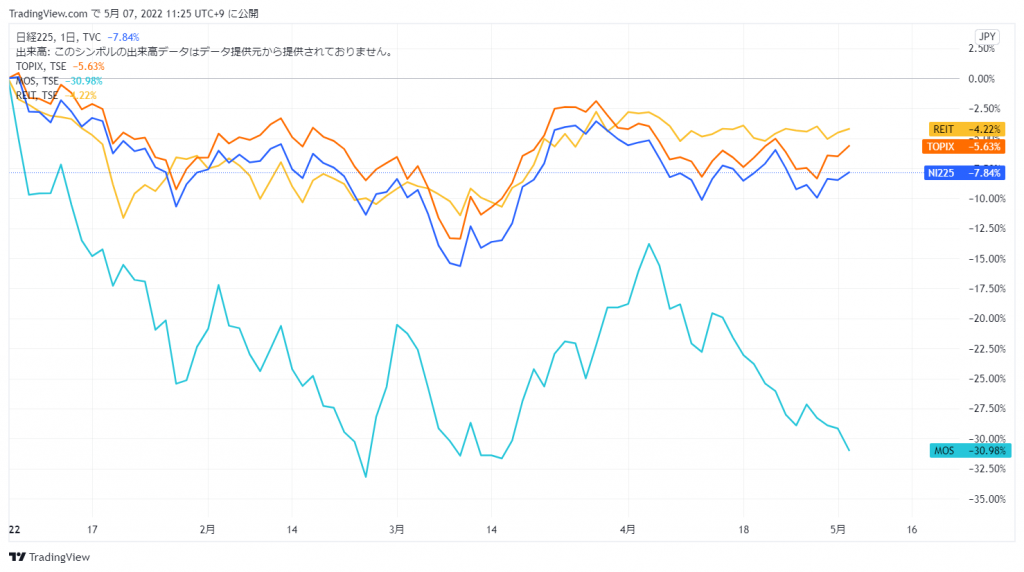

今年に入ってからの国内指標(日経平均、TOPIX、マザーズ、REIT)と米国指標(NYダウ、SP500、NASDAQ)のパフォーマンスを確認しました。

年初を起点としたときに現在の増減率(%)を確認したところ、国内ではREIT -4.2%、TOPIX -5.6%、日経平均 -7.8%、マザーズ -31%のパフォーマンとなりました。マザーズの下げが激しいですが、それ以外の下落率は近いところにいます。

米国株はNYダウ -10.1%、S&P500 -14.0%、NASDAQ -23.3となり、やはりNASDAQの下げが大きいです。国内株は米国株より下げ率が低くがんばっていますが、上がっていない分下がりも少ない見方もできるかもしれません。

マイPFは1月末頃から詳細に確認するようになり、その時点からの+5.4%となっています。通信、商社、金融関係の株の好調が要因です。今後も株式等リスク資産を増やしていきたいと思っていますが、下がるリスクも考えると時間がかけつつ慎重の買付を考えています。

【国内指標 年初来~】

【米国指標 年初来~】

※Trading View 提供のチャート